E-Rechnung ab 2025 – Was erwartet Sie?

E-Rechnungspflicht: Die E-Rechnungen sind da. Was müssen Sie tun? Was erwartet Sie? Und tragen die E-Rechnungen zu mehr Effizienz bei?

E-Rechnung – Das Wichtigste vorab

2. Sie wird ab dem 1. Januar 2025 verpflichtend, betrifft jedoch zunächst den E-Rechnungsempfang und die E-Rechnungsverarbeitung.

Für den E-Rechnungsversand gibt es Übergangsfristen bis zum Ende des Jahres 2027. Ab Anfang des Jahres 2028 dürfen Rechnungen nur noch als E-Rechnungen versendet werden.

3. Innerhalb der Fristen ist es auch in Ordnung, Rechnungen in Briefform zu verschicken. Oder auch als PDF, sofern diese vom Empfänger so akzeptiert und vor allem auch bezahlt werden (bis Ende 2026, wenn der Vorjahresumsatz über 800.000,00 € liegt; bis Ende 2027, wenn er darunterbleibt). Dann ist der Vorsteuerabzug gegeben.

4. Wer mit Warenwirtschaftssystemen oder Rechnungsprogrammen arbeitet, müsste damit E-Rechnungen empfangen und erzeugen können.

5. Wir als Ihre Steuerberatung akzeptieren im Rahmen der Fristen weiterhin PDF.

Die Digitalisierung schreitet unaufhaltsam voran. Diese macht auch vor der Rechnungserstellung nicht Halt. Und daher wird die E-Rechnung ab kommenden Jahr 2025 Pflicht in Deutschland. Ein kleiner Schritt in die digitale Zukunft – aber auch ein großer Schritt in Sachen Effizienzsteigerung? Und was erwartet Sie?

Bevor wir uns diesen Fragen widmen, starten wir mit den Basics, dem Was, Wer und Wie:

E-Rechnung – Darum geht es

Die elektronische Rechnung (E-Rechnung) wird ab dem 1. Januar 2025 im inländischen Business-to-Business-Bereich (B2B; Firma-zu-Firma) verpflichtend (d. h. für Umsätze inländischer Geschäftspartner). Business-to-Consumener-Rechnungen (B2C; Firma zu Kunde) sind also nicht betroffen (d. h. wenn Sie im Einzelhandel ihren Endkunden Rechnungen stellen). Im B2G Bereich (Business-to-Goverment) wiederum ist die elektronische Rechnung bereits verpflichtend (z. B. wenn Sie Softwarelösungen für Verwaltungen anbieten).

Die E-Rechnungspflicht betrifft zunächst einmal die Annahme von E-Rechnungen. Was bedeutet, dass Sie als B2B-Rechungsempfänger zwingend die Möglichkeit haben müssen, E-Rechnungen anzunehmen. Und diese auch zu verarbeiten.

Für die Rechnungserstellung gibt es jedoch eine Übergangsfrist bis zum Ende des Jahres 2027 (für große Unternehmen nur bis 2026). Das bedeutet, dass Sie bis dahin nicht zwingend E-Rechnungen ausstellen müssen – vorausgesetzt die Kunden als Rechnungsempfänger stimmen dem zu bzw. akzeptieren dies (Details dazu weiter unten im Text).

Mit der E-Rechnung verknüpft ist eine später geplanten Verpflichtung zur elektronischen Meldung bestimmter Rechnungsinformationen an die Finanzbehörden über ein Meldesystem. Mit dem Ziel, Steuerhinterziehung bzw. leichtfertige Steuerverkürzung zu begrenzen.

Was versteht man unter einer E-Rechnung?

Die E-Rechnung (auch „Elektronische Rechnung“ oder „eRechnung“ genannt) ist quasi die Umstellung der traditionellen Papierrechnung auf ein digitales Format. Dies ist selbstverständlich an bestimmte Bedingungen und Vorgaben verknüpft. Auf diese wird weiter unten genauer eingegangen.

Bei der E-Rechnung handelt sich also um eine digitale Rechnung, die in einem standardisierten, strukturierten, elektronischen Format ausgestellt, übermittelt, empfangen und anschließend automatisiert elektronisch sowie medienbruchfrei verarbeitet wird.

Automatische und elektronische Verarbeitung – was ist das und wozu brauchen Sie das?

Dies bedeutet, dass die Rechnung maschinenlesbar ist. Und somit auch automatisch elektronisch verarbeitet werden kann. Sowohl von Computern, als auch anderen elektronischen Systemen. Seien es Software zur Rechnungsverarbeitung oder Buchhaltungs-, Archivierungs- oder Workflowsysteme. Und zwar ohne manuelle Eingriffe oder menschliche Interpretation – im Gegensatz dazu müssen herkömmliche Rechnungen oft manuell z. B. in Buchhaltungssysteme übertragen werden.

Es wird so also eine vollständig digitale Abwicklung ermöglicht – von der Rechnungserstellung bis zur Bezahlung der Rechnungsbeträge.

Ist ein PDF eine E-Rechnung?

Nein, eine Rechnung die als PDF übermittelt wird, ist keine E-Rechnung. Sondern eine „sonstige Rechnung“. Ein PDF ist zwar auch ein digitales Format (Portable Document Format – übertragbares Dokumentenformat). Dennoch erfüllt es nicht alle benötigten Anforderungen, die an eine Elektronische Rechnung gestellt werden. Auch wenn PDF mit OCR-Texterkennung maschinell analysiert werden können.

Allerdings kann zunächst noch genügen, eine sonstige Rechnung zu verschicken – sofern diese akzeptiert und viel wichtiger noch – als Zeichen der beiderseitigen Akzeptanz – tatsächlich bezahlt wird.

Was sind „sonstige“ Rechnungen?

Sonstige Rechnungen sind im Wesentlichen Papierrechnungen, aber auch digitale Rechnungen, die keine E-Rechnungen sind (z. B. in besagter PDF-Form).

Welche Anforderungen werden an die E-Rechnung gestellt?

Die E-Rechnung muss zwingend der Norm EN 16931 entsprechen. Diese europäische Norm befasst sich mit der Struktur und dem Inhalt von E-Rechnungen. Sie soll sicherstellen, dass elektronische Rechnungen branchen- und länderübergreifend genutzt werden können. Also von beiden Seiten problemlos verarbeitet werden kann.

☛Länderübergreifende Leistungserbringung: Ein deutscher IT-Dienstleister entwickelt eine App für ein niederländisches Start-up-Unternehmen im Gesundheits- und Fitnessbereich, die er anschließend abrechnet (oder wie der ITler vielleicht scherzhaft sagen würde: app-rechnet).

☛Branchenübergreifende Leistungserbringung: Ein Unternehmen der Bürobedarf und -ausstattungsbranche stellt einer Arztpraxis eine Rechnung über die Lieferung von Schreibwaren und Aktenschränke aus.

Die EN 16931 definiert ein standardisiertes Datenformat für elektronische Rechnungen. Dieses erleichtert den Rechnungsdatenaustausch zwischen verschiedenen Systemen sowie Organisationen. Hier werden die Rechnungsdaten geregelt, die eine elektronische Rechnung auszeichnen. Wie z. B. Betrag, Datum, Nummer der Rechnung, Rechnungssteller, Rechnungsempfänger, Menge und Art der gelieferten Produkte oder erbrachten Dienstleistungen etc.

Natürlich gibt es bereits gängige E-Rechnungsformate: beispielsweise die XRechnung oder ZUGFeRD. Dieser Standard erlaubt Empfang und Weiterverarbeitung durch verschiedene Softwaresysteme.

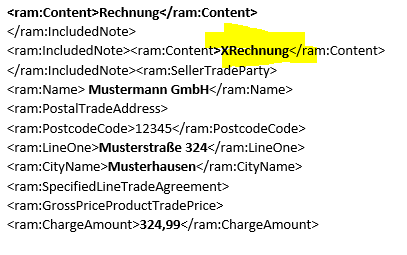

XRechnung

Die XRechnung ist ein XML-Format. Es sieht auf den ersten Blick ähnlich aus wie Quelltexte von Webseiten. Dieses dient also in erster Linie der maschinellen Verarbeitung – und nicht zur Sichtprüfung. Es benötigt ein Visualisierungsprogramm, damit der XML-Datensatz übersichtlich lesbar dargestellt werden kann.

ZUGFeRD (Zentraler User Guide des Forums elektronische Rechnung Deutschland)

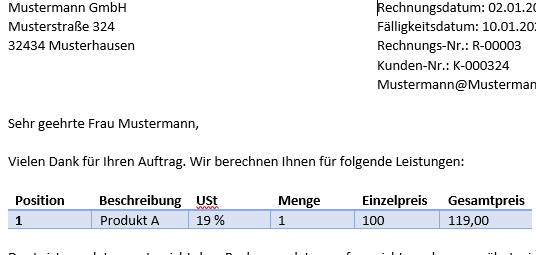

Rechnungen im ZUGFeRD-Format haben den Vorteil, dass sie nicht nur über die maschinenlesbare XML-Rechnung verfügen, sondern die Rechnung als PDF gleich mitliefern. Also quasi der Hybrid unter den E-Rechnungen.

Und gerade da ZuGFeRD-Rechnungen über ein PDF verfügen, ist es vorstellbar, dass Sie dieses PDF auch für Ihre B2C-Geschäfte nutzen können.

Weitere E-Rechungsformate

Es gibt weitere E-Rechnungsformate, wie beispielsweise das EDI-Verfahren. Welches eher von Großkonzernen genutzt wird. Aufgrund der Komplexität und Kostenintensivität. Sofern es den aktuellen Voraussetzungen gerecht wird, kann es ebenfalls für E-Rechnungen verwendet werden.

Letzteres dürfte auch auch für weitere Verfahren gelten, die wir hier allerdings nur beispielhaft erwähnen und nicht weiter in unseren Rcherchen berücksichtigt haben: EDIFACT, ANSI X12, PEPPOL (Pan-European Public Procurement On-Line), UBL (Universal Business Language), CII (Cross Industry Invoice) etc.

Wie erhalte ich eine E-Rechnung?

Entweder per E-Mail. Oder über elektronische Plattformen. Unser Software-Dienstleister bietet beispielsweise die Möglichkeit über eine Plattform E-Rechnungen zu schreiben, zu versenden und zu empfangen (neben weiteren Funktionen wie Kassenbuchführung, Belegübermittlung etc.).

Liebe Mandanten: bitte sprechen Sie uns an, um weitere Informationen zu erhalten. Wenn Sie bereits mit dem Mandantenpostfach arbeiten, gibt es die Möglichkeit eines Upgrades, das auch E-Rechnungen beinhaltet.

Wer muss eine E-Rechnung ausstellen? Welche Ausnahmen gibt es?

E-Rechnungspflicht: Die Verpflichtung zur Ausstellung einer E-Rechnung betrifft Leistungen zwischen inländischen Unternehmern. Sei es, ob das das Unternehmen im Haupterwerb oder oder im Nebenerwerb geführt wird. Aber Achtung: Ab 2028 müssen auch Kleinunternehmer E-Rechnungen ausstellen – natürlich wie gehabt, ohne Umsatzsteuer auszuweisen.

Auch Reverse Charge Rechnungen, Kleinunternehmerrechnungen, die durchschnittssatzbesteuerten Umsätze der Land- und Forstwirtschaft, Differenzbesteuerte Umsätze sowie Reiseleistungen unterliegen der elektronischen E-Rechnungspflicht. Hier ist also entscheidend, dass es sich bei dem Leistungsempfänger um einen Unternehmer handelt (und nicht, ob steuerfreie Ausgangsumsätze erzielt werden).

Und auch Vermieter, die mittels Option nach § 9 UStG steuerpflichtig an andere Unternehmer vermieten, unterliegen der E-Rechnunsgpflicht. Ein Mietvertrag ist hier als Rechnung nicht mehr ausreichend. Es ist jedoch ausreichend, wenn einmalig für den ersten Teilleistungszeitraum eine E-Rechnung ausgestellt wird, die restlichen Rechnungen als „sonstige Rechnungen“ erfolgen. Dies betrifft auch anderweitige Dauerschuldverhältnisse (wiederkehrende Leistungen), wie z. B. Wartungs- und Supportleistungen. Aber: für vor dem 01.01.2027 als sonstige Rechnungen erteilte Dauerrechnungen gibt es keine

Pflicht, zusätzlich eine E-Rechnung auszustellen – es sei denn, es haben sich Rechnungsangaben geändert.

Soweit ein Verein unternehmerisch tätig ist, gelten auch für diesen die Regelungen für die verpflichtenden E-Rechung.

Für Kleinbetragsrechnungen bis zu einem Wert von 250 Euro sowie Fahrausweise und Leistungen, die nach § 4 Nr. 8 bis 29 UStG steuerfrei sind, gibt es Ausnahmen. Hier sind weiterhin alle gängigen Rechnungsformen erlaubt.

Dürfen E-Rechnungen auch an Privatpersonen und Endverbraucher gehen?

Wenn Sie als Unternehmer zu Zwecken eines einheitlichen Rechnungswesen E-Rechnungen auch an Ihre B2C-Kunden versenden wollen, ist dies grundsätzlich möglich. Allerdings nur mit Zustimmung des E-Rechnungs-Empfängers.

Dürfen auch weiterhin PDF oder Papierrechnungen an Kunden geschickt werden? Wie ist das mit dem Vorsteuerabzug?

Das ist – teilweise eingeschränkt – bis Ende 2027 möglich. Ab 2028 dürfen Sie keine PDF und auch keine Papierrechnungen mehr versenden.

Papierrechnungen

Sie können Papierrechnungen bis zum 31. Dezember 2026 ohne Einschränkungen an Ihre Kunden versenden. Im Jahr 2027 dann nur noch, wenn Ihr Vorjahresumsatz weniger als 800.000,00 Euro betragen hat.

Sie können PDF-Rechnungen (oder andere elektronische Formate) versenden, jedoch nur, wenn Ihre Kunden die PDF-Rechnungen auch akzeptieren und bezahlen. Unter dieser Voraussetzung ist auch der Vorsteuerabzug möglich. Dies gilt bis Ende 2026. Für das Jahr 2027 ist dies nur dann möglich, wenn Ihr Vorjahresumsatz weniger als 800.000,00 Euro betragen hat – ab diesem Betrag sind nur noch E-Rechnungen zulässig.

Welche Beispiele gibt es für die automatische und elektronische Verarbeitung von E-Rechnungen?

Datenextraktion

Seien es Rechnungsdatum, Rechnungsnummer, Betrag, Lieferantendetails – elektronische Systeme können die relevanten Informationen aus einer E-Rechnung extrahieren. Diese Daten können automatisch in die Buchhaltungssoftware des Empfängers übertragen werden. Ohne manuelle Eingabe.

Validierung

Entspricht eine E-Rechnung rechtlichen Anforderungen? Dies können elektronische Systeme automatisch prüfen. Auch ob Daten stimmen. Beispielsweise bezüglich der Umsatzsteuer-Identifikationsnummer des Lieferanten oder die Überprüfung der Rechnungsnummer.

Workflow-Steuerung

Die elektronische Verarbeitung kann dabei helfen, vordefinierte Arbeitsprozesse (Workflows) für die Bearbeitung von E-Rechnungen einzurichten. Beispielsweise könnte eine E-Rechnung festgelegt durch bestimmte Kriterien automatisch an den richtigen Genehmigungsprozess weitergeleitet werden (beispielsweise an höhere Abteilungen, wenn Rechnungen einen bestimmten Betrag übersteigen oder an unterschiedliche Projektleiter je nach Projekt).

Archivierung und Compliance

Elektronische Systeme können E-Rechnungen automatisch archivieren. Und auch sicherstellen, dass sie den gesetzlichen Anforderungen an die Aufbewahrung von Rechnungen entsprechen. Dies kann die langfristige Integrität und Verfügbarkeit der Rechnungsdaten gewährleisten.

Welchen gesetzlichen Grundlagen unterliegen die E-Rechnungen in Deutschland?

Die E-Rechnung in Deutschland unterliegt hauptsächlich der Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen (E-RechV), die wiederum auf der EU-Richtlinie 2014/55/EU basiert. Die E-RechV regelt die Verwendung von E-Rechnungen in öffentlichen Auftragsvergaben. Sie legt die technischen Standards fest, die von den E-Rechnungen erfüllt werden müssen.

Auch andere gesetzliche Bestimmungen können relevant sein, darunter:

- Umsatzsteuergesetz (UStG), welches die umsatzsteuerlichen Aspekte von Rechnungen regelt – einschließlich elektronischer Rechnungen. Hier wird festgelegt, welche Angaben eine Rechnung enthalten muss, um den Vorsteuerabzug zu gewährleisten, und enthält auch spezifische Regelungen für elektronische Rechnungen.

- Handelsgesetzbuch (HGB), welches Vorschriften zur Buchführung und Rechnungslegung für Unternehmen regelt.

- Abgabenordnung (AO), welche Regelungen zur elektronischen Datenverarbeitung und zur elektronischen Übermittlung von Steuererklärungen und -unterlagen regelt. Diese können auch für E-Rechnungen relevant sein.

- Bundesdatenschutzgesetz (BDSG) bzw. Datenschutz-Grundverordnung (DSGVO): Diese Gesetze legen Bestimmungen hinsichtlich Datenschutz bzw. Datensicherheit bei der Verarbeitung personenbezogener Daten fest. Eingeschlossen solcher Daten, die in E-Rechnungen enthalten sein können.

E-Rechnung: Ein kleiner Schritt in die digitale Zukunft – aber auch ein großer Schritt in Sachen Effizienzsteigerung?

Die Digitalisierung – ein fortschreitender Prozess mit immer neuen Vorgaben und Herausforderungen. Einmal eingerichtet meistens tatsächlich mit Zeitersparnis und Vereinfachung verbunden – aber bis ein neues System läuft, kann die Einrichtung tatsächlich oft recht abendteuerlich sein. Und ein Ende ist eigentlich nie in Sicht, ständig tut sich Neues auf. Und das durchaus auch im Hintergrund. Also ohne dass Ihre Kunden dies zwingend mitbekommen. Anders als zum Beispiel bei der Datenschutzgrundverordnung aus dem Jahr 2018, die in aller Munde war.

Und somit mag es vielleicht so erscheinen, dass die Umstellung von der herkömmlichen Papierrechnung bzw. einer einfachen PDF auf ein struktiertes digitales Format, nur ein kleiner Schritt ist. Betrachtet man es aber in einem größeren Zusammenhang – im digitalem Kontext – können sich daraus durchaus einige Auswirkungen ergeben:

Nicht nur der beschriebene Zeitaufwand, der sich durch solche Umstellungen für alle Beteiligten ergibt. Immerhin müssen natürlich auch alle notwendigen technischen Voraussetzungen geschaffen werden. Die neues Know-How erfordern. So dass auch eine gewisse Vorlaufzeit benötigt wird. Da nicht immer alles auf Anhieb klappt (Technik – ein Fluch und ein Segen!).

Doch auf lange Sicht gesehen könnten E-Rechnungen allerdings gerade durch die präzise und automatisierte Datenverarbeitung tatsächlich zur Effizienzsteigerung beitragen. Sie als Unternehmer können die elektronischen Rechnungen schneller und genauer bearbeiten. Sowie auch Zahlungen schneller abwickeln – was genauso auf Ihre Kunden zutrifft, die ihrerseits Zahlungen zügiger veranlassen können. Die Datenqualität dürfte zunehmen, was Fehlerquellen minimiert. Somit können E-Rechnungen nicht nur die Effizienz steigern, sondern auch die Geschäftsstrategie eines Unternehmens positiv beeinflussen. Ob dem wirklich so sein wird, bleibt abzuwarten. Doch eins ist sicher. Die nächste Digitalisierung kommt bestimmt!

Unsere Empfehlung

Sie sehen, am Thema E-Rechnung kommen Sie im B2B-Breich nicht vorbei. Es ist also zwingend geboten, die Voraussetzungen für den Rechnungsempfang zu schaffen. Was Ihre Ausgangsrechnungen betrifft, ist es ebenfalls sinnvoll, dies nicht auf die lange Bank zu schieben. Nicht nur, weil es immer eine gewisse Zeit braucht, um auf ein neues Pferd umzusatteln – wer weiß schon, was in der Zwischenzeit noch so an (technischen) Veränderungen auf uns zukommt?

Leider ist es uns an dieser Stelle als Steuerberater nicht erlaubt, konkrete Produktempfehlungen zu geben. Dennoch möchten wir Ihnen als unseren Mandanten ans Herz legen, uns gerne anzusprechen. Wenn Sie (noch) nicht Mandant sein sollten, können Sie Ihren Steuerberater um Auskunft bitten. Wir beraten Sie gerne.